专属客服号

微信订阅号

全面提升数据价值

赋能业务提质增效

摘要:钕铁硼是继SmCo5,Sm2Co17之后的第三代永磁材料,由于其磁性能良好,综合性能最佳被誉为“永磁之王”。钕铁硼在消费电子、基础工业、新能源和节能环保等领域应用广泛,国内超百家企业在生产,低端产品产能过剩,高性能钕铁硼供不应求。

稀土永磁分为钐钴永磁,钕铁硼和铁氮永磁(第四代永磁,研发中),钐钴永磁耐温性好,主要在极端温度环境下应用,但对于大多数领域,钕铁硼的高磁性优势占据主导地位。钕铁硼以Nd2Fe14B为基础材料,镝等为辅助材料,通过烧结、粘接和热压等方式进行制备,常见的三类钕铁硼主要参数及优缺点如表1所示。烧结钕铁硼磁性能优异,技术最成熟,产能大,应用广泛;粘接钕铁硼起步稍晚,借助其精度高,成型容易,形状复杂的优势在轻小型领域应用;热压钕铁硼抗腐蚀能力最好,但是其原材料生产本高,工艺复杂,目前国外日本大同电子能够量产,国内仅银河磁体等公司具备300吨产能,整体上产量与烧结钕铁硼和粘接钕铁硼差距大。

表1 三类钕铁硼对比

(资料来源:产业论坛报告会,五度易链行业研究中心)

烧结钕铁硼表现亮眼,粘接钕铁硼提升空间大

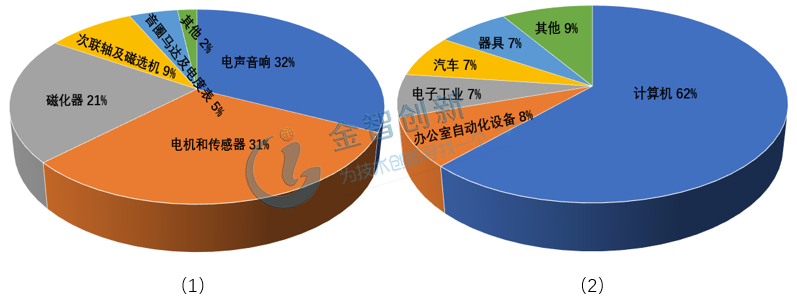

2018年中国烧结钕铁硼毛坯产量15.5万吨,同比增长5%,粘接钕铁硼产量0.7万吨,增速与烧结钕铁硼相近。烧结钕铁硼磁性为各向异性,而且是全密度磁体,磁能积大,应用领域如图1-(1)所示。目前烧结钕铁硼性能在不断提升,从N系列到TH系列(内禀矫顽力依次增强)磁性逐步增强。N系列和M系列主要应用于MRI、音响家电系列产品和VCM、磁选机、消费电子领域,H系列主要应用于电机和传感器领域,而SH系列内禀矫顽力进一步提升,逐步应用于风力发电机、工业电机等对磁材性能要求较高的领域,UH系列多用于汽车电机和空调压缩机,而磁性能最好的EH和TH系列则在混合动力汽车、电磁阀门和传感器等领域应用广泛,如表2所示。除此之外,烧结钕铁硼在地震检波器、磁渗药品等新兴领域也有增长,表现亮眼。

表2 烧结钕铁硼各系列产品

(资料来源:公开资料整理,五度易链行业研究中心)

粘接钕铁硼产量与烧结钕铁硼相差较大,主要原因是粘接钕铁硼起步晚,磁性能较弱,应用层面较窄,而且用量也小。但由于其形状复杂,尺寸精准的优势,在计算机、电子工业、办公室自动化设备等轻小型领域取得一定份额,而且占比在不断攀升,应用领域如图1-(2)所示。虽然当前环境下粘接钕铁硼磁能不足(最大磁能积16MGOs),使用温度低等劣势凸显,但是从发展前景看,粘接钕铁硼有很大的提升空间。其一,粘接钕铁硼起步晚,发展技术相对不够成熟,技术上仍有很大提升空间;其二未来很多行业发展有小型化的趋势,尤其电器类产品,而粘接钕铁硼必然会发挥其小型尺寸精准的优势,开发高性能的粘接性钕铁硼会成为一种趋势。

图1 烧结钕铁硼和粘接钕铁硼的应用分布

(资料来源:前瞻经济学人,五度易链行业研究中心)

低端钕铁硼竞争激烈,高性能钕铁硼供给有限

根据《中国高新技术产品目录(2006)》规定,以速凝甩带法制成,内禀矫顽力Hcj(kOe)和最大磁能((BH)max,MGOe)之和大于60为高性能钕铁硼。2018年国内钕铁硼材料成品在14万吨左右,其中高性能钕铁硼占比25%,即35000吨左右,国外四大生产商中日本日立金属、信越化学、TDK生产钕铁硼16000吨(全部为高性能钕铁硼),德国VAC产量约4000吨,国外合计20000吨高性能钕铁硼。我国钕铁硼产量全球占比近90%,而大部分的低端钕铁硼主要应用于磁吸附、磁选、电动自行车、甚至箱包扣、门扣、玩具等低端领域竞争,过量中小型钕铁硼生产商恶性竞争,主要靠压低人力成本和环保成本来争夺市场份额,销售盈利困难,销售毛利率不足10%,超过100家公司年产量仅几十吨至几百吨,产能利用率仅40%-50%,此类小型企业小范围竞争激烈,产品议价能力弱。

高性能钕铁硼从2012至今年复合增长率低于10%,目前国内高性能钕铁硼产量在全球范围内占比超60%。其应用领域广泛,具体应用于高技术壁垒领域中各种型号的电机、扬声器之中的磁钢,包括节能电机、汽车电机、风力发电、高级音像设备、电梯电机等。高性能钕铁硼企业竞争同样激烈,与低端性能钕铁硼企业不同的是,其上游原材料如镝等供给有限,导致高性能钕铁硼的产量受限,下游需求端旺盛保证了高性能钕铁硼的稀缺性,导致其对上游原材料价格波动抵抗力较强,国内外量产高性能钕铁硼的企业毛利率在20%-40%区间。此外,两者竞争方式也有所区别,由于技术、非标准化产品制造、资金、客户粘性、品质认证和人才等方面壁垒的存在使行业内公司的竞争立体化,而并非简单的成本竞争,如表3所示。

表3 高性能钕铁硼壁垒

(资料来源:公开资料整理,五度易链行业研究中心)

国内高端钕铁硼公司概况

我国为全球提供近80%的稀土材料,与国外企业相比,国内企业享受低成本稀土的红利。中科三环是国内烧结钕铁硼的龙头公司,全球最大的钕铁硼永磁体制造商之一,烧结钕铁硼产能16000吨在国内第一,旗下拥有5家烧结钕铁硼生产企业,在高端磁材方面尤其是新能源汽车磁材方面保持领先优势。同时布局上游企业,参股南方稀土和科立稀土(上游稀土材料公司)等原料企业。其他烧结钕铁硼竞争力较强的企业有宁波韵升、正海磁材、金力永磁、英洛华、烟台首钢、天和磁材等(如表4所示),产能均在5000吨以上,旗下都拥有具备高性能钕铁硼产线。以上公司2018年钕铁硼毛利率在20%-30%之间。银河磁体是国内粘接钕铁硼龙头,拥有2500吨粘接钕铁硼产能(此外还拥有200吨钐钴磁体产能和300吨热压磁体产能线),2018年毛利率高达39%。

表4 烧结钕铁硼和粘接钕铁硼部分公司概况

(资料来源:公司年报,公司公告等,五度易链行业研究中心)

结语

钕铁硼磁性良好,国内钕铁硼产业链完善,上游端有低成本优势,下游端应用广泛。随着国际局势变化,我国稀土战略性凸显,供给将受到更大控制,上游材料价格有走高的趋势,原本低端钕铁硼企业产能过剩的情况严重,此后竞争压力会更大,而高性能磁材由于本身壁垒和需求等原因仍处于供不应求的状态。

本文为我公司原创,欢迎转载,转载请标明出处,违者必究!

请完善以下信息,我们的顾问会在1个工作日内与您联系,为您安排产品定制服务

评论